De berekening van de inkomstenbelasting is een soort “eindcontrole” over het afgelopen jaar. De belastingbetaler berekent namelijk hoeveel (inkomsten)belasting hij het afgelopen jaar had moeten betalen. Dat bedrag wordt dan vergeleken met het bedrag dat maandelijks op het salaris werd ingehouden (loonbelasting).

Een eventueel verschil tussen reeds betaalde belasting en het uiteindelijk belastingbedrag wordt verrekend.

Als blijkt dat er afgelopen jaar te veel van je bruto salaris is ingehouden, krijg je geld terug. Als blijkt dat er te weinig is ingehouden, moet je alsnog het verschil bijbetalen.

De rest van deze uitleg zal alleen gaan over de “eindcontrole”-berekening.

Berekening IB

Bij het berekenen van de inkomstenbelasting wordt rekening gehouden met verschillende inkomenssoorten.

Inkomsten worden in drie “boxen” ingedeeld.

BOX 1- inkomen uit arbeid en woning

Arbeid

In deze box wordt de belasting berekend over het brutoloon en eventuele andere arbeidsinkomsten.

Woning

Bovendien moeten huiseigenaren een bedrag bij hun inkomen optellen dat afhankelijk is van de waarde van hun huis (het huurwaardeforfait). Doordat de eigenwoningbezitter het huurwaardeforfait bij zijn inkomen moet optellen, nemen zijn inkomsten toe en moet hij meer belasting betalen.

Daarnaast biedt de belastingdienst ook bedragen (zoals de hypotheekrente en beroepskosten) die van het inkomen mogen worden afgetrokken. Deze zogenaamde aftrekposten maken je inkomen (kunstmatig) lager, waardoor je uiteindelijk minder belasting hoeft te betalen.

Samenvattend:

| Totale bruto inkomsten + huurwaardeforfait – aftrekposten Belastbare inkomen |

Brutoloon + overige inkomsten

zoals hypotheekrente inkomen waarover uiteindelijk het belastingbedrag wordt berekend |

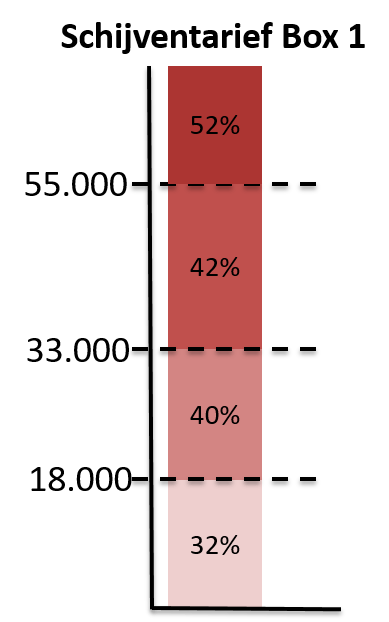

Over het belastbare inkomen wordt met behulp van een progressief schijventarief berekend hoeveel belasting iemand moet betalen in box 1.

Deze schijven en belastingpercentages worden jaarlijks aangepast.

In onderstaand voorbeeld zijn de tarieven en schijven voor het gemak afgerond.

| belastbaar inkomen | percentage | opmerking | |

| schijf 1 schijf 2 schijf 3 schijf 4 |

€ 0 – € 18.000 € 18.001 – € 33.000 € 33.001 – € 55.000 € 55.001 – rest |

32% 40% 42% 52% |

sociale premies en belasting sociale premies en belasting belasting belasting |

Voor de berekening van het belastingbedrag wordt het inkomen in stukken (schijven) geknipt.

Elk stuk heeft zijn eigen belastingpercentage.

Het is dus NIET zo dat wanneer je inkomen in de derde schijf komt, over je hele inkomen 42% belasting moet betalen.

Alleen dát deel dat in de derde schijf valt, wordt met 42% belast. De rest wordt belast met 32% of met 40%.

BOX 2- inkomen uit aanmerkelijk belang

Wanneer iemand meer dan 5% aandelen heeft in een BV, wordt in box 2 hierover belasting berekend. Deze box zal in opgave (waarschijnlijk) nooit voorkomen.

BOX 3- inkomen uit vermogen

Spaarrekeningen, bezit van aandelen, een tweede huis, zijn allemaal voorbeelden van vermogen.

Ook vermogen levert inkomen op. Namelijk rente, huur of dividend. Om die reden wordt vermogen ook belast.

Hiervoor geldt echter een bijzondere berekening.

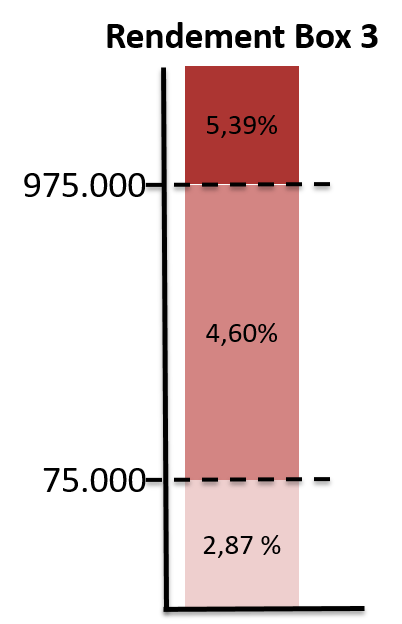

De belastingdienst gaat uit van een (verzonnen) rendement op het vermogen. Bij dat rendement wordt ook rekening gehouden dat in de praktijk grote vermogens vaak meer rendement opleveren dan kleine vermogens. Daarom berekent de belastingdienst het (verzonnen) inkomen over het vermogen uit met een progressief schijventarief. Net als in box 1.

Het (verzonnen) inkomen wordt vervolgens belast met 30% belasting.

Het vermogen waarover belasting moet worden betaald, wordt gemeten op 1 januari van het belastingjaar.

In deze box geldt wel dat de eerste € 25.000 vermogen (per persoon) is vrijgesteld van belasting. Mensen met een beperkt bedrag op de spaarrekening hoeven daardoor geen belasting te betalen in box 3.

Heffingskortingen

Wanneer in de drie afzonderlijke boxen de verschillende belastingbedragen zijn berekend, worden deze bij elkaar opgeteld.

Vervolgens mag van dit totale belastingbedrag enkele zogenaamde heffingskortingen worden afgetrokken. Deze heffingskortingen worden van het belastingbedrag af gehaald: het is een belastingkorting.

Er is bijvoorbeeld een algemene heffingkorting (voor iedereen) en een arbeidskorting (voor iedereen met een baan).

Een rekenvoorbeeld

Dhr. de Vries, alleenstaand, had een inkomen uit arbeid van € 50.000.

Het totaal van zijn aftrekposten bedroeg € 5.000.

Op een spaarrekening staat aan het begin van het jaar een saldo van € 50.000. Zijn aandelen waren in het begin van het jaar € 90.000 waard.

De werkelijk ontvangen rente en dividend op zijn vermogen zijn voor de belastingdienst niet van belang.

We berekenen het totaal te betalen belastingbedrag als volgt:

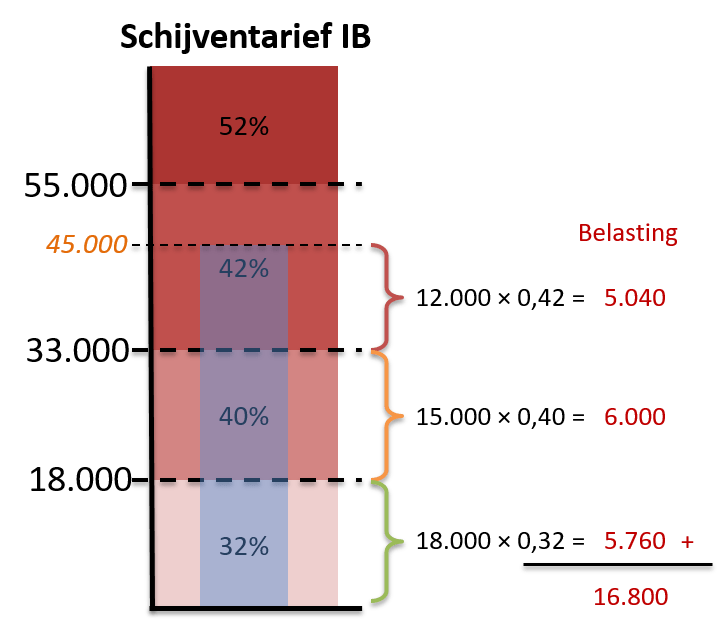

Stap 1: eerst het arbeidsinkomen in box 1

| Bruto loon – Aftrekposten Belastbare inkomen |

€ 50.000 5.000 € 45.000 |

||

| belasting schijf 1 over |

18.000 € 27.000 |

· 0,32 = | € 5.760 |

| belasting schijf 2 over |

15.000 € 12.000 |

· 0,40 = | 6.000 |

| belasting schijf 3 | 12.000 0 |

· 0,42 = | 5.040 |

| belasting | box 1 | € 16.800 |

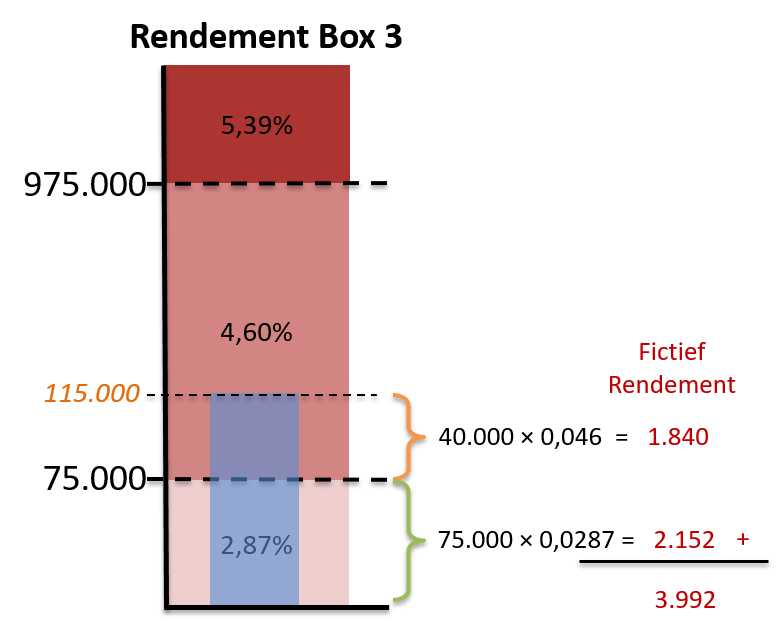

Stap 2: dan de belasting uit box 3

| aandelen + spaarrekening totale vermogen – vrijgesteld vermogen Belastbaar vermogen |

€ 90.000 50.000 € 140.000 25.000 € 115.000 |

||

| rendement schijf 1 over |

75.000 40.000 |

⋅ 0,0287 = | 2.152 |

| rendement schijf 2 over |

40.000 0 |

⋅ 0,046 = | 1.840 |

| rendement | box 3 | 3.992 |

Volgens de belastingdienst moet over een inkomen van € 3.992 belasting betaald worden.

De belasting in box 3 is 30%

Belasting in box 3 wordt daardoor € 1.197 (30% over € 3.992)

Stap 3: de totaalstaat

| Belasting in box 1 + Belasting in box 3 Totale belasting – Arbeidskorting – Algemene heffingskorting Te betalen belasting |

€ 16.800 1.197 € 17.997 1.800 2.000 € 14.197 |

Samenvatting Inkomstenbelasting

|

?

|

box 1

|

box 2

|

box 3

|

||||||||||||||

|

Welk inkomen wordt belast?

|

inkomen uit woning en werk, zoals:

|

inkomen uit aanmerkelijk belang.

Een aanmerkelijk belang ontstaat als een belastingplichtige ten minste 5% van het aandelenkapitaal van een vennootschap of coöperatie bezit.

|

inkomen uit sparen en beleggen

|

||||||||||||||

|

tarief

(afgerond) |

|

25%

|

Belasting: 30% over het fictieve vermogen van 1 januari (vrijgesteld vermogen van € 25.000 per persoon). |

||||||||||||||

|

aftrekposten

|

|

|

Geen

|

||||||||||||||

|

Heffingskortingen voor personen jonger dan 65 jaar

algemene heffingskorting € 2.000

arbeidskorting (max.) € 1.800 (inkomens- en leeftijdsafhankelijk)

alleenstaande-ouderkorting € 1.000

jonggehandicaptenkorting € 700

|

|||||||||||||||||

* Voor personen van 65 jaar en ouder gelden gedeeltelijk andere bedragen.

De progressieve belasting van box 1

De belastingtarieven en belastingschijven worden jaarlijks aangepast. Die hoef je (natuurlijk) niet uit je hoofd te leren!

In onderstaand stuk gaan we daarom uit van iets andere tarieven en schijven dan in de bovenstaande algemene uitleg.

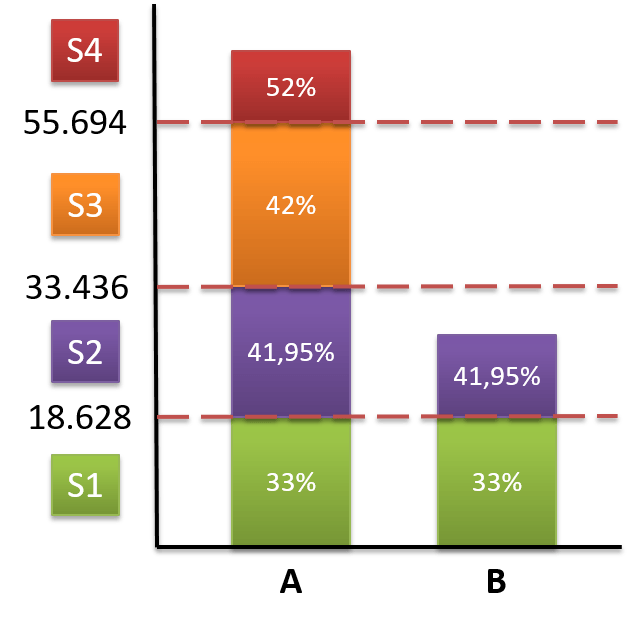

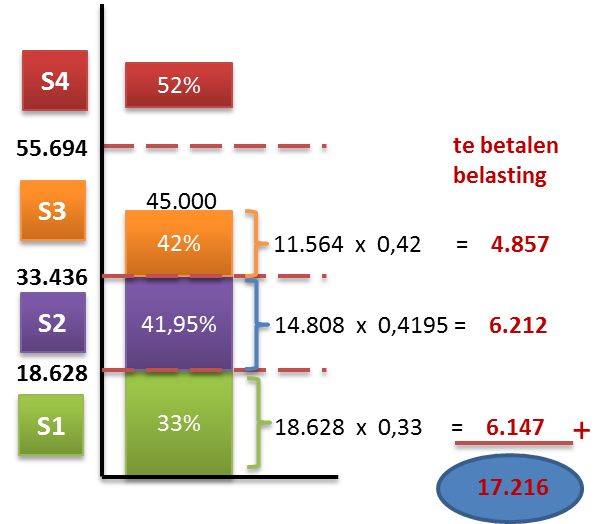

Om de belasting in box 1 te berekenen voor iemand met een totaal inkomen van € 60.000 en een belastbaar bedrag van € 45.000, hakken we het belastbare inkomen weer in stukken. Elke schijf / elk stuk met een eigen belastingpercentage:

Wat we in deze figuur duidelijk kunnen zien is de progressie in de belastingheffing: naarmate het inkomen stijgt wordt een groter deel van dat inkomen belast. Dat is duidelijk te zien aan de oplopende percentages van de belastingschijven.

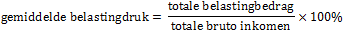

Gemiddelde belastingdruk

Bij het berekenen van de gemiddelde belastingdruk wordt het totale belastingbedrag gelijkmatig verdeeld over het totale inkomen.

Indien de gemiddelde belastingdruk 25% bedraagt, is de conclusie dat van elke euro die verdiend wordt er 25 cent naar de belastingdienst gaat.

In bovenstaand voorbeeld wordt dat dus: ![]()

Marginale belastingdruk

Stel je baas komt met een voorstel:

Je krijgt een nieuwe functie. Je gaat dan meer verdienen, maar moet ook vaak langere werkdagen maken.

Je salaris stijgt met € 500 per maand.

Dat klinkt leuk, maar die € 500 zijn bruto….. er gaat dus nog belasting vanaf.

Bij het nemen van een beslissing wil je de extra inspanning vergelijken met wat je meer kunt gaan kopen (netto over houdt).

Met behulp van het begrip marginale belasting kun je dit probleem oplossen.

Je moet je dan afvragen: als ik € 1,- meer ga verdienen, hoeveel procent belasting moet ik dan over die ene euro betalen?

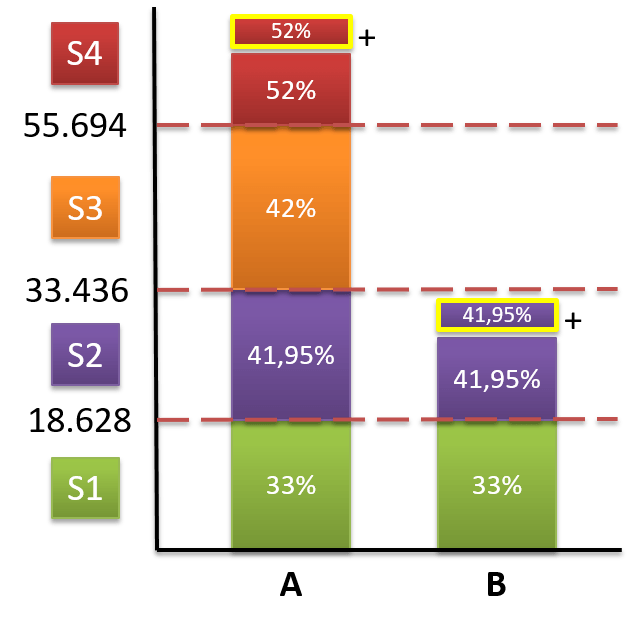

Dit is weer het beste te illustreren met behulp van een tekening van de belastingschijven:

Persoon A heeft een hoog inkomen

(een belastbare som van € 60.000).

Persoon B heeft een laag inkomen

(een belastbare som van € 25.000).

Beide personen krijgen hetzelfde voorstel, waardoor hun bruto inkomen met € 500 zal stijgen.

Dit stijgen van het bruto inkomen is in de figuur terug te vinden in de vorm van de gele verlenging van de inkomensstaafjes….

we zien nu dat persoon A (hoge inkomen) 52% van de € 500 zal kwijt raken,

terwijl persoon B (lage inkomen) 41,95% van de € 500 zal moeten inleveren bij de belastingdienst.

Voor persoon A geldt een marginaal tarief van 52%.

Voor persoon B geldt een marginaal belastingtarief van 41,95%.

Aftrekposten

Wat voor extra inkomen geldt, geldt ook voor aftrekposten!

Wanneer personen A en B beiden € 500 van hun inkomen mogen aftrekken, zal persoon A hierdoor € 260 (52% van 500) minder belasting betalen. Voor persoon B zal dezelfde aftrekpost maar € 209 (41,95% van 500) belastingvoordeel opleveren.

Door het oplopen van de belastingpercentages in de schijven hebben hogere inkomens dus méér voordeel van eenzelfde aftrekpost dan lagere inkomens!