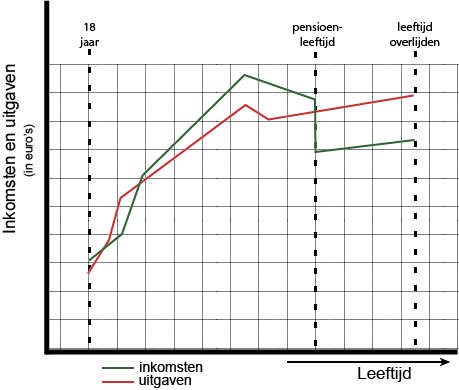

In de loop van je leven heb je te maken met behoeftes en uitgaven die niet altijd samenvallen met het inkomen dat je op dat moment verdient. Voor veel mensen ziet het verloop van inkomsten, uitgaven gedurende hun levensloop er ongeveer hetzelfde uit. Natuurlijk verschillen de bedragen, maar de verschillende momenten en fases zijn vaak dezelfde.

Levensloop inkomen

Je inkomen is een voorbeeld van een stroomgrootheid.

Je inkomen is een voorbeeld van een stroomgrootheid.

De meeste mensen beginnen na hun studie met een relatief laag inkomen. Dat inkomen stijgt gedurende de jaren door salarisverhogingen, promotie of een nieuwe baan.

Daar staat tegenover dat door de studie, maar ook het kopen van een huis en het krijgen van kinderen, in die beginjaren de uitgaven heel hoog zijn. Dat maakt het meestal noodzakelijk om te lenen.

Na verloop van tijd is het inkomen weer groter dan de uitgaven en is er ruimte om te sparen.

Dat sparen is ook nodig, omdat na het pensioen de uitgaven niet dalen, maar de inkomsten wél. Dan zal het spaargeld moeten worden aangesproken om dat gat te dichten.

Levensloop vermogen

Je vermogen is een voorbeeld van een voorraadgrootheid.

Je vermogen is een voorbeeld van een voorraadgrootheid.

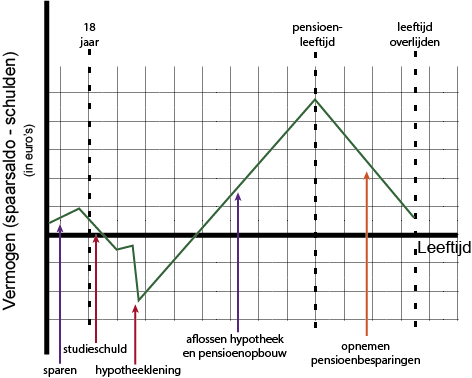

Dat vermogen bestaat uit spaargeld (inclusief je pensioenopbouw), de waarde van je eigen huis en bijvoorbeeld de waarde van de aandelen die je bezit, maar ook uit hoeveel schulden je hebt.

Tijdens je leven zijn er veel momenten van lenen en sparen. Dat geeft je de mogelijkheid om te schuiven met inkomen en koopkracht. Belangrijke uitgaves, zoals het volgen van een studie en het kopen van een huis, vallen samen met periodes dat je relatief weinig inkomen hebt.

Daarom zijn dat momenten dat veel mensen moeten lenen. Het vermogen wordt daardoor negatief, omdat de schulden groter zijn dan het spaartegoed.

Daarna wordt de hypotheek langzaam afgelost en wordt er flink gespaard voor het pensioen. Voor het pensioen wordt namelijk ongeveer 20% van het bruto-inkomen ingehouden en gespaard. De schulden nemen dus af, terwijl het spaarsaldo groeit. Het totale vermogen stijgt weer.

Eenmaal met pensioen, vallen de meeste inkomsten weg. Het opgebouwde vermogen (pensioen, spaargeld, huis) wordt dan aangesproken. Het opgebouwde vermogen neemt dan weer af.

Sparen

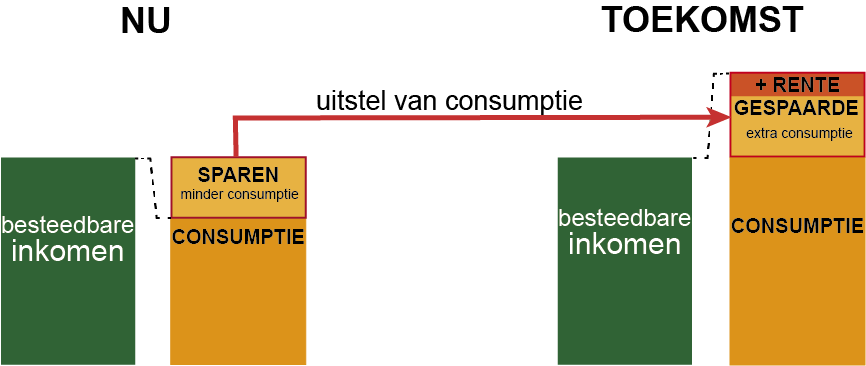

Sparen kan gezien worden als het uitstellen van consumptie.

Je schuift een deel van je inkomen naar de toekomst.

Dat heeft tot gevolg dat je nú minder kunt kopen. Later kunt je dankzij spaarbedrag én rente-opbrengsten extra veel kopen.

Dat extra kopen kan natuurlijk ook gebruikt worden om het wegvallen van inkomen (na pensioen) op te vangen.

Lenen

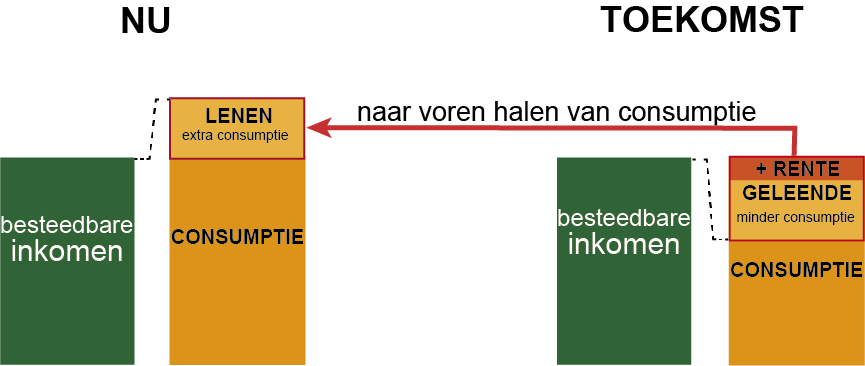

Door te lenen kan iemand een deel van zijn toekomstige inkomen naar voren halen.

Dat geeft de mogelijkheid om nú extra te consumeren. In de toekomst zal het bedrag echter met rente moeten worden terugbetaald. Je kunt dan dus minder kopen.

Voor hele grote uitgaven, zoals de aanschaf van een huis, is lenen vaak de enige manier om het te kunnen aanschaffen.

Veel mensen hebben een hoge tijdsvoorkeur. Dat wil zeggen dat ze daarmee een ‘natuurlijke neiging’ hebben om te lenen. Maar lenen is niet zonder risico. Mensen onderschatten vaak de gevolgen voor de toekomst. Daarom eist de overheid dat er altijd wordt gewaarschuwd bij leningen.

Veel mensen hebben een hoge tijdsvoorkeur. Dat wil zeggen dat ze daarmee een ‘natuurlijke neiging’ hebben om te lenen. Maar lenen is niet zonder risico. Mensen onderschatten vaak de gevolgen voor de toekomst. Daarom eist de overheid dat er altijd wordt gewaarschuwd bij leningen.