De Europese Centrale Bank heeft officieel maar één doel: het bewaken van de interne waarde van de euro.

Dat betekent dat de Centrale Bank ervoor moet zorgen dat de inflatie in Europa beperkt blijft.

Voor inflatie geldt de regel ‘niet teveel en niet te weinig’. Zo’n kleine 2% lijkt economisch gezien het meest gunstig.

Met de taak om de inflatie op zo’n kleine 2% te houden, heeft de ECB (Europese Centrale Bank) een zeer moeilijke opdracht.

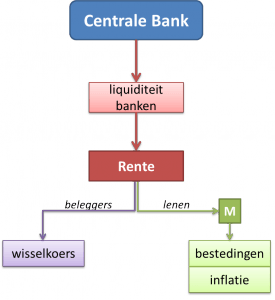

Dat ene uniforme middel dat de ECB heeft om de inflatie te sturen is de geldmarktrente.

Zoals alle prijzen, komt ook de geldmarktrente tot stand door vraag en aanbod. In dit geval dus de vraag en aanbod van geld.

De Centrale Bank heeft een aantal instrumenten tot haar beschikking om de hoeveelheid geld die banken tot hun beschikking hebben te beïnvloeden. Hoe meer geld de banken tot hun beschikking hebben, hoe meer ze kunnen aanbieden aan het publiek. En bij dat hogere aanbod hoort een lagere prijs (rente).

Als de Centrale Bank er dus voor zorgt dat banken minder geld tot hun beschikking hebben, kunnen banken minder geld uitlenen aan het publiek, daalt het aanbod van geld op de geldmarkt en stijgt dus de geldmarktrente.

Die stijging van de geldmarktrente kan er voor zorgen dat het publiek minder zal lenen, minder kan besteden en daarmee de inflatie zal afnemen.

Faciliteren versus Stimuleren

Met het manipuleren van de geldmarktrente kan een Centrale Bank dus sturen hoeveel er geleend zal worden. Hoe meer er geleend wordt, hoe groter de geldhoeveelheid wordt.

Uit de verkeersvergelijking van Fisher (M × V = P × T) blijkt de relatie tussen geldhoeveelheid (M) en productieomvang (T).

Faciliterend monetair beleid

Wanneer de Centrale Bank de geldhoeveelheid mee laat stijgen met de productieomvang spreken we van een faciliterend monetair beleid.

Als de CB de geldhoeveelheid minder zou laten toenemen, zou dat de productie kunnen remmen.

Stimulerend monetair beleid

Wanneer de Centrale Bank de geldhoeveelheid extra laat groeien – met een lage rente – kán dat de bestedingen stimuleren en daarmee de groei van de economie bespoedigen.

Of de lage rente daadwerkelijk leidt tot meer bestedingen, hangt echter ook af van het consumenten- en producentenvertrouwen. Iemand die weinig vertrouwen in de toekomst heeft, is niet bereid zich in de schulden te steken. Ook niet als die schulden relatief goedkoop zijn.

Bovendien moet de CB oppassen met dit stimulerende beleid. Wanneer de geldhoeveelheid té hard groeit, kan dat leiden tot zoveel extra bestedingen dat de productiecapaciteit het niet meer aan kan. Die overbesteding zou dan leiden tot teveel inflatie.

Ook effect op de wisselkoers

Wanneer de Centrale Bank de geldmarktrente heeft verhoogd, omdat dat nodig was vanwege te hoge inflatie, heeft dat automatisch óók gevolgen voor de wisselkoers. Dat effect is niet te voorkomen.

Gaat de geldmarktrente omhoog, zal dat buitenlandse beleggers aantrekken. Die beleggers willen profiteren van de aantrekkelijke spaarrente in dit land. Om te kunnen beleggen in het land, moeten ze de valuta van dat land kopen. De koers van die valuta gaat daardoor dus stijgen, omdat deze beleggers extra vraag veroorzaken.

De gestegen koers kán een ongewenste bijwerking zijn van het anti-inflatiebeleid.

Instrumenten van de Centrale Bank

Alle instrumenten van de CB zijn gericht op de omvang van de liquiditeit van de banken.

Hoe meer liquide middelen een bank heeft, hoe meer zij kunnen uitlenen (aanbieden), hoe lager de geldmarktrente zal zijn.